Recibir el pago de utilidades en 2025 es un derecho fundamental de los trabajadores en Ecuador. Este beneficio corresponde al 15% de las ganancias obtenidas por las empresas privadas durante el período económico anterior.

Este documento detalla los derechos de los trabajadores en relación con el pago de utilidades. Se explica el método de cálculo, quiénes podrán estas utilidades, los plazos para su pago y las responsabilidades legales de los empleadores en este proceso.

¿Qué son las utilidades?

Las utilidades representan una parte de las ganancias netas de una empresa que se distribuyen entre sus trabajadores. Según el Artículo 97 del Código del Trabajo, las empresas deben destinar el 15% de sus utilidades líquidas anuales a sus empleados:

- 10% se dividirá entre todos los trabajadores de la empresa, este valor será entregado directamente al trabajador.

- 5% para los trabajadores con cargas familiares, en función del número de cargas familiares registradas.

Este beneficio busca reconocer el esfuerzo y la contribución de los empleados al éxito de la organización.

Plazo para el pago de utilidades

Los empleadores tienen hasta el 15 de abril de 2025 para realizar el pago de utilidades. De no hacerlo, deben depositar los valores en el Ministerio del Trabajo dentro de los siguientes 30 días, evitando sanciones que pueden incluir el pago de hasta el doble del monto adeudado.

Ver: Pasos para conocer si la empresa donde trabaja generó utilidades

Requisitos para recibir utilidades

Para acceder al pago de utilidades, los trabajadores deben cumplir con los siguientes requisitos:

- Registro de cargas familiares:

- Presentar el certificado de matrimonio si corresponde.

- Proporcionar partidas de nacimiento de los hijos menores de edad o con discapacidad.

- Relación de dependencia: Haber trabajado en una empresa bajo relación de dependencia.

- Entrega de documentos: Garantizar que toda la documentación se entregue antes del cierre de la liquidación de utilidades por parte de la empresa.

Cómo se calculan las utilidades

El cálculo de utilidades considera los siguientes factores:

Cálculo del 10% para todos los trabajadores

- Factor A: Número de días laborados por el trabajador.

- Factor B: Total de días laborados por todos los empleados.

Fórmula:

Utilidad a recibir = (10% de utilidades líquidas) × Factor A / Factor B

Cálculo del 5% adicional para cargas familiares

- Factor 1: Días laborados × Cargas familiares.

- Factor 2: Sumatoria del Factor 1 de todos los trabajadores.

Fórmula:

Utilidad por cargas = (5% de utilidades líquidas) × Factor 1 / Factor 2

Ejemplo práctico

Un trabajador que laboró 300 días y tiene dos cargas familiares podrá recibir los siguientes valores:

- Por el 10% de utilidades generales: Supongamos que el 10% del total de utilidades a repartir es de 28,571.43 dólares y el total de días laborados por todos los trabajadores en la empresa es de 50,000 días. Este trabajador recibiría:

Utilidad = (28,571.43 × 300) / 50,000 = 171.43 dólares. - Por el 5% de utilidades por cargas familiares: Si el 5% del total de utilidades es de 14,285.71 dólares y el total del factor calculado para las cargas familiares en la empresa es de 20,000 (días laborados multiplicados por el número de cargas familiares), este trabajador con dos cargas familiares recibiría:

Utilidad = (14,285.71 × (300 × 2)) / 20,000 = 428.57 dólares.

En total, este trabajador recibiría 600 dólares entre ambos conceptos, dependiendo de los valores distribuidos por la empresa.

Ver también: Calculadora de utilidades.

Quiénes tienen derecho al pago de utilidades

Tienen derecho a recibir utilidades:

- Trabajadores con contrato de jornada completa o parcial.

- Ex-trabajadores que estuvieron en relación de dependencia durante el año económico.

Quienes no hayan trabajado durante todo el año recibirán una parte proporcional de las utilidades, según el tiempo que hayan prestado servicios.

Excepciones

No tienen derecho a utilidades:

- Los operarios y aprendices de artesanos ( Art 101 CT)

- Representantes legales o mandatarios.

- Personas que trabajan por prestación de servicios.

- Trabajadores con sobresueldos o gratificaciones que superen el porcentaje establecido por ley.

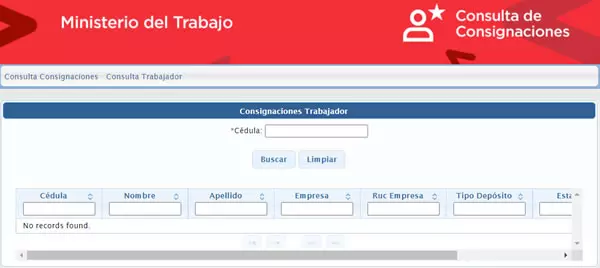

Consulta de utilidades

Si desea verificar si tiene utilidades pendientes de cobro:

- Ingrese a www.trabajo.gob.ec.

- Seleccione «Servicios en línea» > «Consignación de utilidades y salario digno».

- Digite su número de cédula y haga clic en «Buscar».

- El sistema mostrará los valores pendientes de cobro.

El sistema del Ministerio del Trabajo lista los valores correspondientes a utilidades, salario digno, vistos buenos y actas de finiquito que los trabajadores no han cobrado, estos valores se encuentran en las cuentas del Ministerio del Trabajo.

Los ciudadanos que tengan consignaciones por cobrar, deben registrar la cuenta bancaria del titular en el formulario del Ministerio de Trabajo (clic aquí).

Registro del pago en el Ministerio del Trabajo

Los empleadores deben registrar el pago de utilidades según el cronograma establecido por el noveno dígito de su RUC:

| Noveno dígito del RUC | Fecha de registro |

|---|---|

| 1, 2, 3, 4 y 5 | 18 de mayo al 6 de junio del 2025 |

| 6, 7, 8, 9 y 0 | 7 de junio al 26 de junio del 2025 |

El incumplimiento de esta obligación puede generar sanciones administrativas y económicas.

Utilidades para trabajadores de contratistas

Los empleados que trabajan para contratistas también tienen derecho a participar en las utilidades de la empresa que recibe sus servicios, siempre y cuando estas sean registradas correctamente.

¿Las utilidades forman parte de la remuneración?

No. Las utilidades no se consideran parte de la remuneración para efectos de:

- Cálculo de aportes al IESS.

- Fondo de reserva.

- Jubilación patronal.

Base legal: